知秋

2026-01-12 15:57:01

知秋

2026-01-12 15:57:01

【市场焦点转向美国CPI数据,1月降息预期消退】

⑴美洲时段经济日程清淡,仅有一场10年期国债拍卖。

⑵市场焦点现已转向明日将发布的美国CPI报告。

⑶继上周五美国非农就业报告表现强劲后,美联储1月进行降息概率锐减,该报告显示失业率从前值的4.6%降至4.4%。

⑷市场目前继续押注今年将有两次降息,首次行动预计在6月

* 指导仅供参考,不作为交易依据

相关报道

- 【意债昂贵比债,欧元区边缘国家利差扭曲加剧】 ⑴ 经利差方向性调整后,30年期意大利国债相较于比利时国债显得昂贵,基于三个月恒定期限收益率的回归分析,其昂贵程度达5.7个基点,相当于2.7个标准差。 ⑵ 这一显著的统计偏离,显示意大利长期国债的定价已超出了与其信用风险和历史相关性(对比利时)相符的水平。 ⑶ 结合早前分析中30年期法国国债相对西班牙国债便宜、荷兰国债相对德国国债昂贵的现象,欧元区内部长期主权债券的定价正出现多重、复杂的相对价值扭曲。 ⑷ 这些扭曲可能源于多种因素:包括各国特定的供需动态(如发行计划)、对财政前景的差异化预期、以及市场流动性条件的局部差异。 ⑸ 在美联储政治风波引发全球避险情绪、且欧元区自身投资者信心出现“技术性反弹”的复杂环境下,此类定价异常可能被放大。 ⑹ 对于相对价值交易者,这或提供了潜在的套利机会,例如通过做空“昂贵”的30年期意债并做多“便宜”的30年期比债,来押注利差向历史均值回归。 ⑺ 然而,交易此类策略需高度警惕欧元区的整体政治与金融风险,特别是边缘国家与核心国家之间的风险传导可能因意外事件而加速。 ⑻ 持续关注这些主权债券相对价值的变化,可作为观测市场风险偏好、以及对欧元区完整性信心的一个微观而敏感的领先指标。 01-12 17:52

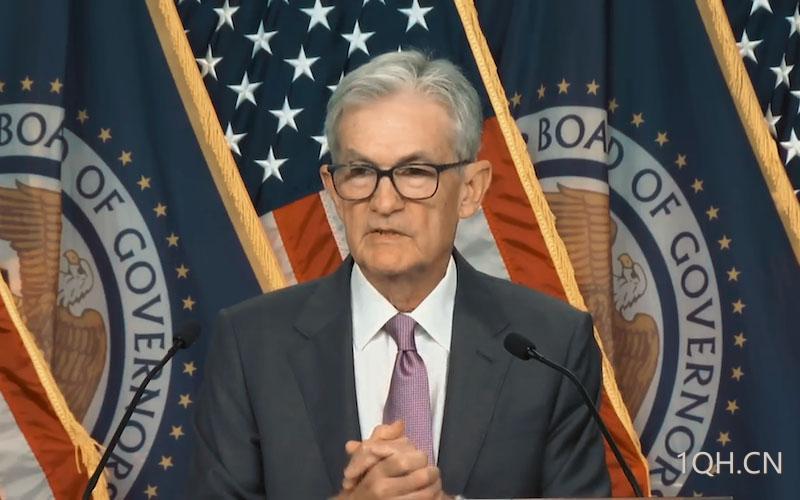

- 【美元双杀困局:联储风暴叠加技术破位,跌势恐深化】 ⑴ 受美国司法部对美联储主席鲍威尔展开刑事调查的事件冲击,美元本周开局承压下跌,此政治风波加剧了市场对美联储独立性的担忧。 ⑵ 技术分析显示,美元指数当前正受制于日线图一目均衡云区(98.924至99.470区间)的阻力,该位置可能形成“多头陷阱”,即假突破后反转,通常被视为负面信号。 ⑶ 若美元指数在本周一收盘时确认回落至该云区下方,则短期下行风险将加剧,下一个关键支撑位指向斐波那契50%回撤位98.508点(对应去年12月至今年1月涨幅)。 ⑷ 反之,若收盘价能维持在云区内部,则本周的下跌压力或略有缓解,但上方阻力依然沉重。 ⑸ 基本面上,美联储的政治不确定性削弱了美元作为主权信用货币的核心支柱,这直接驱动了避险资金流向黄金等非信用资产,形成了对美元的实质抛压。 ⑹ 尽管交易员的美元净空头头寸尚未达到历史极端水平,但针对特定货币(如瑞郎、加元)的大量美元看涨头寸,构成了未来潜在平仓并进一步打压美元的风险。 ⑺ 结合欧元区投资者信心意外改善等外围因素,美元在利率预期优势可能被削弱的背景下,其汇率正同时遭受政治风险溢价上升与技术面转弱的“双杀”。 ⑻ 未来数日,市场将密切关注美联储风波进展及关键经济数据,任何证实美国经济动能放缓或政治风险升级的证据,都可能推动美元指数向下测试更深的回调支撑。 01-12 17:51

- 黄金刷新纪录,白银蓄势待发,历史恐重演 01-12 17:42

- 【欧债危机未散,为何投资者突然转向乐观?】 ⑴ 欧元区1月Sentix投资者信心指数录得-1.8点,较前值-6.2点显著回升,并远超市场预期的-4.9点,创下自2025年7月以来最高水平。 ⑵ 尽管整体指数仍处于负值区间,但经济预期分项指标从12月大幅跃升至1月的10.0点,显示投资者对前景的看法正快速转向乐观。 ⑶ 反映当前经济状况的分项指数也从2025年12月的-16.5点微幅改善至-13.0点,表明实体经济虽仍承压,但恶化速度可能已放缓。 ⑷ 作为欧元区经济引擎的德国,其投资者情绪改善更为明显,总体指数从-22.7点升至-16.4点,预期分项更是自2025年12月的-1.3点转为正值5.5点。 ⑸ 调查机构指出,这种预期分项转正的现象通常被视为市场情绪发生“趋势反转”的经典信号。 ⑹ 然而,Sentix同时警告,德国衡量当前状况的指标仍深陷-36.0点的严重衰退区间,提示经济复苏的基础并不牢固,现状与预期之间存在巨大鸿沟。 ⑺ 分析认为,欧元区及德国经济显现触底迹象,同时美国与亚洲可能提供新的外部增长动力,这共同提振了投资者的风险偏好。 ⑻ 这一情绪改善与当日欧元区国债市场出现的相对价值扭曲、以及全球资金因美联储独立性疑虑而涌入黄金的景象并存,显示不同资产类别对复杂宏观图景的定价存在显著分歧。 01-12 17:41

- 金价创历史新高!非农过后方向选对了吗 01-12 17:39

- 高盛首席经济学家哈齐乌斯:有关鲍威尔刑事调查的最新消息将加剧人们对美联储独立性的担忧。我预计联邦公开市场委员会将继续根据授权和数据做出利率决定。 01-12 17:38

- 现货铂金刚刚突破2370.00美元/盎司关口,最新报2369.45美元/盎司,日内涨4.24%; Nymex铂金期货主力最新报2387.7美元/盎司,日内涨3.96%; 01-12 17:37

- 【欧元区投资者信心触底反弹,曙光初现还是死猫跳?】 ⑴ 最新调查显示,欧元区Sentix投资者信心指数在2026年初升至-1.8点,较前月的-6.2点大幅改善,并远超市场预期的-4.9点,创下自2025年7月以来的最高水平。 ⑵ 尽管指数仍处于负值区间,但改善主要源于预期分项指标显著走强,该分项从12月跃升至1月的10.0点,显示投资者对经济前景的悲观情绪正快速缓解。 ⑶ 评估当前状况的分项指数亦有所回升,从2025年12月的-16.5点升至-13.0点,但绝对值依然低迷,表明实体经济仍面临压力。 ⑷ 作为欧元区最大经济体,德国的投资者情绪改善尤为明显,其总体指数从-22.7点大幅升至-16.4点,为2025年8月以来最高,且预期分项自-1.3点转为正值5.5点。 ⑸ 调查机构指出,预期分项转正通常被视为经典的“转向信号”,但当前状况指标仍深陷-36.0点的严重衰退区间,警告复苏基础尚不牢固。 ⑹ 分析认为,欧元区及德国虽仍在应对结构性挑战,但已显现触底迹象,而美国和亚洲经济可能正为全球增长提供新的动力,这提振了区域外需预期。 ⑺ 此数据的改善,与当日欧元区内部国债相对价值扭曲、互换利差平稳的表现相结合,显示金融市场的微观定价与宏观情绪之间出现微妙分化。 ⑻ 对于交易者而言,需警惕这究竟是经济周期真正拐点的前瞻信号,还是仅是连续低迷后的技术性反弹;未来数月的硬数据,尤其是周四将公布的英国GDP,将是关键的验证依据。 01-12 17:34

- 【金银双创历史新高,央行信任危机引爆避险狂潮?】 ⑴ 在美国司法部对美联储主席鲍威尔启动调查后,市场对央行独立性的担忧急剧升温,推动贵金属价格集体飙升至历史新高。 ⑵ 交投最活跃的黄金期货价格暴涨超2%,创下每盎司4612美元以上的盘中历史纪录。 ⑶ 根据道琼斯市场数据,白银期货价格亦飙升至每盎司84.69美元的盘中历史新高,日内涨幅超过6%。 ⑷ 此次金银价格同步破顶,直接触发因素为美联储的政治风波,但深层逻辑在于市场对法定货币体系基石——央行独立性的信任出现裂痕。 ⑸ 历史表明,当投资者对主权信用或央行政策框架的可靠性产生怀疑时,金银作为非主权、非信用的实物资产,其货币属性与避险价值会得到凸显和重估。 ⑹ 价格走势显示,当前上涨动能极为强劲,尤其在白银涨幅显著大于黄金的情况下,暗示部分追涨资金或已从传统避险资产扩散至波动更大的贵金属品种。 ⑺ 尽管交易员的净多头头寸尚未达到极端水平,为后续资金流入留下了空间,但价格短期内的迅猛上涨也加剧了市场波动与回调风险。 ⑻ 展望后市,金银价格的可持续性将紧密关联于美联储政治风波的进展,若独立性争议持续发酵,可能进一步削弱美元信用,从而为贵金属的长期上涨趋势提供根本支撑。 01-12 17:29

- 【土耳其非竞标发债激增,新兴市场债务压力暗涌?】 ⑴ 土耳其财政部在2027年10月13日到期的固定利率国债增发前,通过非竞标方式向一级交易商出售了200亿里拉债券。 ⑵ 针对同一期国债,非竞标投标总额达6617.14亿里拉,其中向国家机构定向发售990亿里拉。 ⑶ 此外,在2031年1月8日到期的通胀指数债券发行前,财政部亦以非竞标方式向一级交易商出售了20亿里拉。 ⑷ 针对该通胀挂钩债券,非竞标投标总额为802.78亿里拉,但向国家机构的定向发售额高达2000亿里拉。 ⑸ 非竞标发售,尤其是面向国家机构的大规模定向分配,通常用于在正式拍卖前确保部分债务被稳定消化,可能暗示市场需求存在不确定性或官方意图平滑发行过程。 ⑹ 通胀挂钩债券获得显著更高的机构认购比例(2000亿 vs 802.78亿投标总额),反映国内官方部门对长期通胀风险仍持高度警惕,并寻求资产与物价指数挂钩。 ⑺ 此次操作显示土耳其政府正积极管理其庞大的债务滚续需求,但依赖非竞标及定向发售,可能削弱市场价格发现功能,并加重公共部门的内部持有负担。 ⑻ 在全球利率高企、美联储政策前景不明的背景下,土耳其等新兴市场的大规模发债动作,值得投资者关注其可能对本国货币汇率、通胀预期及外溢至全球新兴债市带来的潜在波动风险。 01-12 17:25

知秋

关注市场动向,洞察经济脉络。

发表文章 10017 篇

他的热门文章

沪公网安备 31010702001056号

沪公网安备 31010702001056号