金融市场敲响警钟 美国债务风险与非银机构隐患

2026-01-13 15:54:52

来源:【原创】

导语:美国政府的财政预算正行走在不可持续的悬崖边缘,据负责任联邦预算委员会的数据,美国当前日均举债规模高达70亿美元,以此维系政府日常运转,本财年财政赤字规模预计将直奔2万亿美元而去。

随着新一年扩张性财政政策逐步落地,这一赤字数字还将继续攀升,更值得警惕的是,剔除既往债务利息支出后的基础财政赤字,已占到国内生产总值的3.78%,这样的水平从长期来看毫无可持续性可言。

令人忧心的是,美国政坛两党在扭转基础财政赤字走向的问题上,始终缺乏达成共识并采取行动的意愿。

当然,美元的全球储备货币地位,给了美国“寅吃卯粮”的底气——依托以自身为核心的全球货币与债券市场体系,美国得以长期维持远超自身财力的支出规模。

但这种模式并非没有代价,美国债务的持续扩张,正在深刻影响全球市场的资金价格走势,其直接后果就是推高美国居民家庭和企业的融资成本,进而对经济活力形成压制。

政界对债务高企的风险视若无睹,金融市场却早已敲响警钟。

当前美国国债的期限风险溢价持续抬升,即便美联储开启降息周期,长期利率依旧逆势走高,这正是市场对美国债务可持续性投出的不信任票。

回溯过去15年,美国政府债务规模的膨胀速度令人咋舌,而两党在债务问题上的不作为,更是让这一风险不断累积。

叠加后疫情时代全球经济的结构性转变,高通胀与高利率逐渐成为常态,债务问题的潜在破坏力也随之水涨船高。

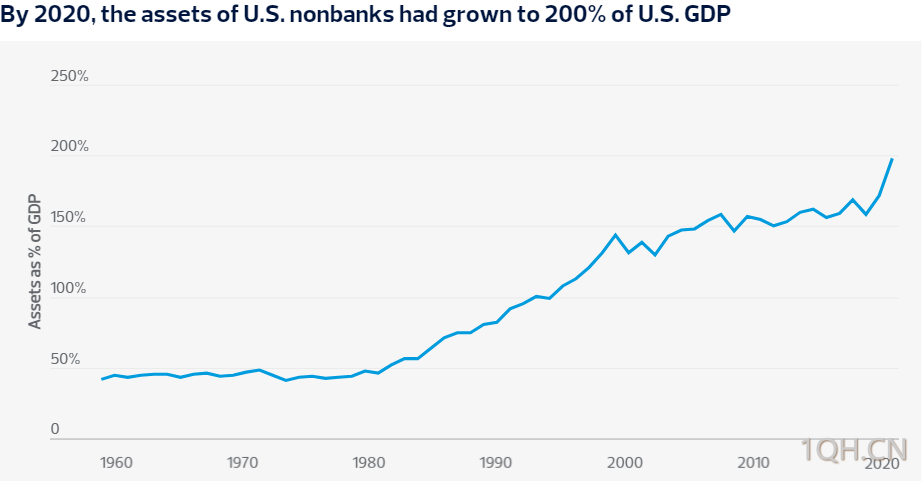

国际清算银行总经理在近期演讲中特别强调,与政府债务扩张相伴而生的,是非银行金融中介机构的快速崛起,以及短期高杠杆交易头寸的泛滥。

这类机构游离于严格的监管体系之外,其潜藏的风险不言而喻。

2007-2009年的金融危机早已证明,非银机构的无序扩张会给经济体带来致命冲击。

而危机后各国为挽救经济推出的货币与财政刺激政策,又进一步扭曲了市场融资机制,加剧了公共债务负担,形成了难以打破的恶性循环。

从本质上看,政府债务的失控增长会产生“挤出效应”,挤占本可流向私人部门的投资资金,最终拖累经济体的潜在增长水平。

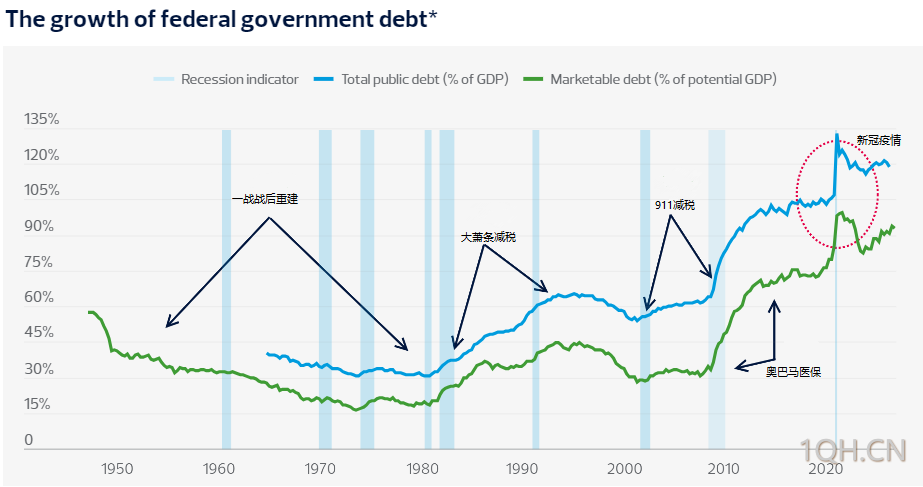

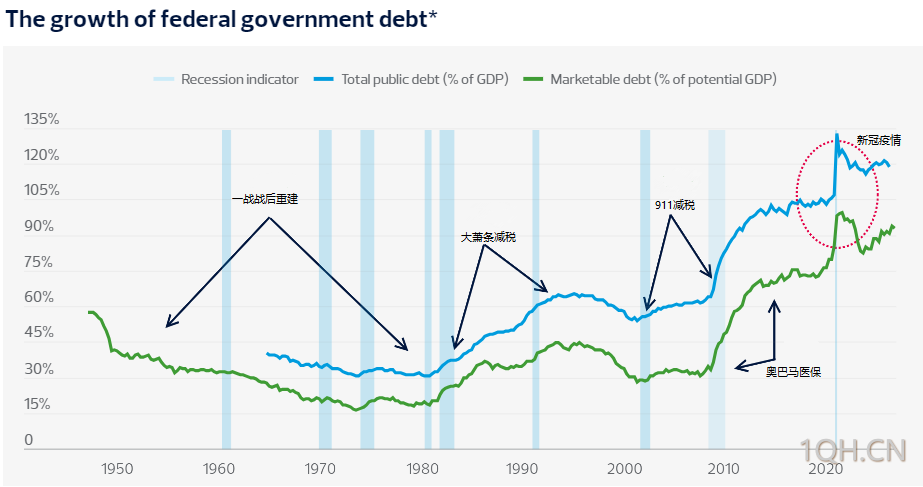

事实上,美国政府债务占经济体量的比重,自上世纪80年代起就踏上了持续攀升的道路。

所谓无资金来源支撑的财政支出,就是政府承诺的支出无法通过税收收入覆盖,只能依靠增发国债来填补缺口。

不可否认,在疫情这类突发冲击下,这类支出能有效防止经济滑向深度衰退,但在经济上行周期,这种顺周期的扩张性财政政策无异于火上浇油,不仅会加剧通胀压力,还会进一步推高利率水平。

尽管有观点宣称经济增长能自动化解赤字,但回顾上世纪80年代以来的历史,这种论调从未得到过现实的验证。

真正值得所有市场参与者深思的是,美国这种靠举债度日的模式,究竟还能维系多久?

(美国历史债务水平变迁走势图)

从当前市场表现看,美国债券市场似乎仍具韧性,贸易伙伴为换取地缘政治安全保障和美国市场的准入资格,仍愿意为美国债务买单。

但不容忽视的是,全球金融体系的运行逻辑已因美国债务激增而悄然改变。

如今,监管薄弱的非银机构正将美国国债视为短期投机的工具,市场投机的焦点也从以往的私人部门债务,转向了不断膨胀的公共债务。

据国际货币基金组织统计,全球半数以上的金融资产目前由不受银行监管体系约束的机构持有,这些涵盖投资基金、对冲基金、保险公司在内的非银主体,正凭借高杠杆策略在主权债券市场中逐利。

表面上看,非银机构的参与拓宽了融资渠道,给政府、企业和居民都提供了更多资金选择,但潜藏的风险却在暗流涌动。

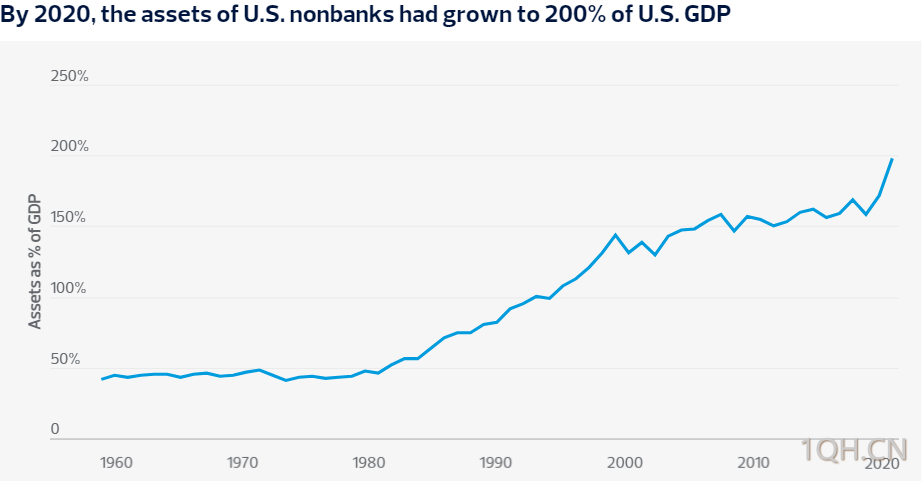

(非银机构资产规模趋势图)

国际货币基金组织就明确指出,非银机构的扩张放大了“挤兑”风险——部分货币市场基金采取“借短投长”的操作模式,却向投资者承诺随时赎回的流动性,这种期限错配本身就极具脆弱性。

一旦非银机构爆发流动性危机,政府和央行将不得不出手救助,最终将风险转嫁至整个金融体系。

与此同时,国际清算银行的分析也显示,主权债券交易中低保证金、高杠杆的模式日益盛行,大型对冲基金凭借更强的市场议价能力获得更高杠杆,这无疑加剧了市场的脆弱性。

不受监管的非银机构与高杠杆交易的结合,正在成为威胁金融稳定的重大隐患,亟待各国在国内和国际层面协同加强监管。

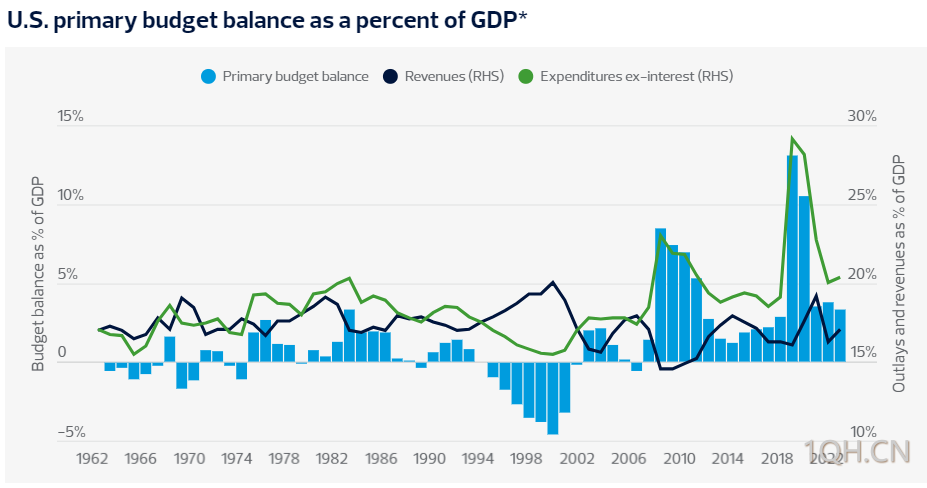

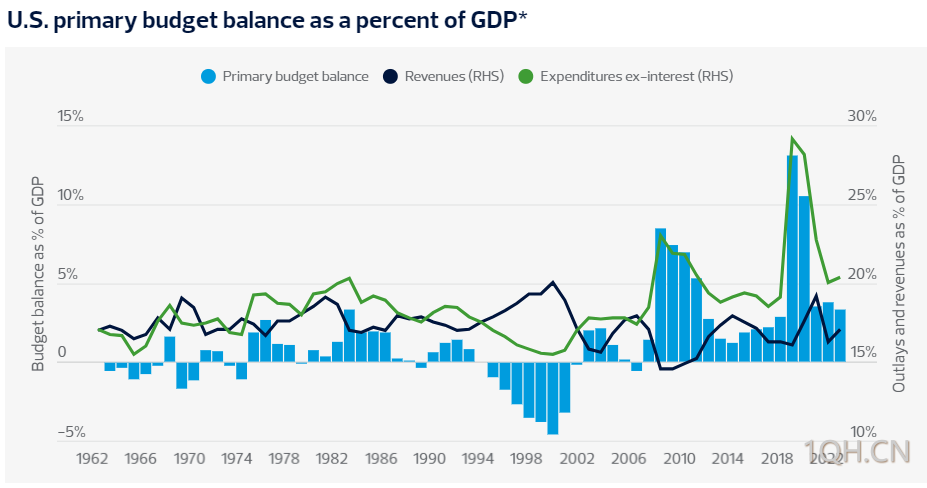

基础财政赤字是衡量政府支出是否过度的核心指标,其计算方式为财政收入减去非利息类支出,通常以占GDP的百分比呈现。

美国上一次实现财政盈余还是在1995-2001年,那一轮盈余得益于克林顿政府时期的生产力红利。但此后,金融危机和疫情的接连冲击,让美国基础财政赤字规模急剧扩大。

尽管当前赤字规模较峰值有所回落,但2022-2024年的水平仍高于1983年以来的任何单一年份——而1983年前后,全球经济正深陷双底衰退的泥沼。

一旦金融市场对美国主权债务的投资信心崩塌,利率水平或将出现跳升,债务融资成本的飙升将严重抑制投资和经济增长,这绝非危言耸听。

(美国政府赤字情况,Y轴中大于零部分为政府年度赤字增长)

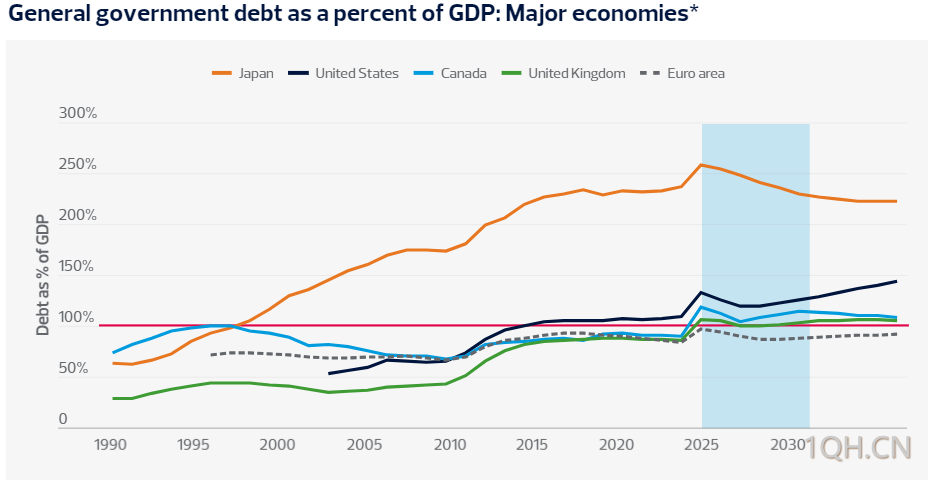

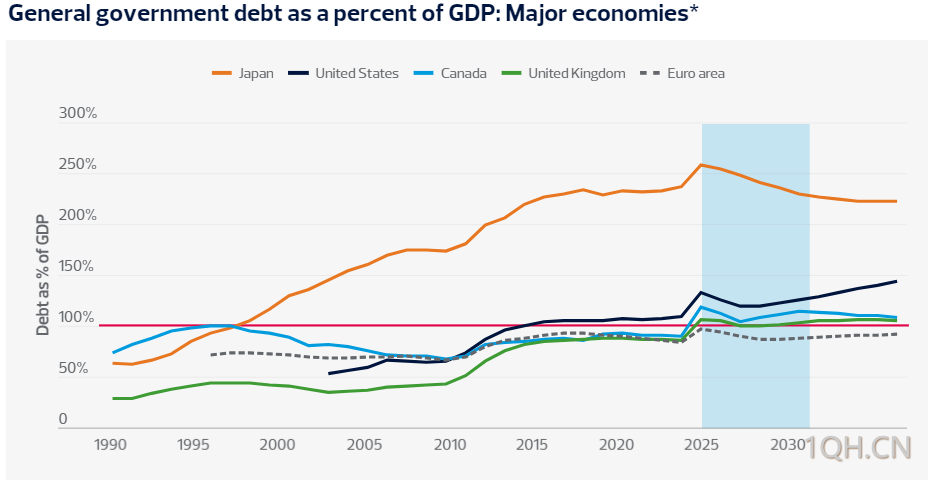

如今,赤字偏好已成为许多国家的共性问题。以日本为例,其政府债务占GDP比重超过100%的状态已持续近30年,尽管经济增长长期低迷,但凭借在美债融资中的关键地位,日元汇率并未遭遇大规模投机冲击。

国际清算银行指出,各国政治决策机制的固有缺陷,导致赤字偏好长期存在,尤其是在经济下行期,叠加人口老龄化带来的福利支出压力,财政赤字的扩张更是一发不可收拾。

(政府债务占比趋势图)

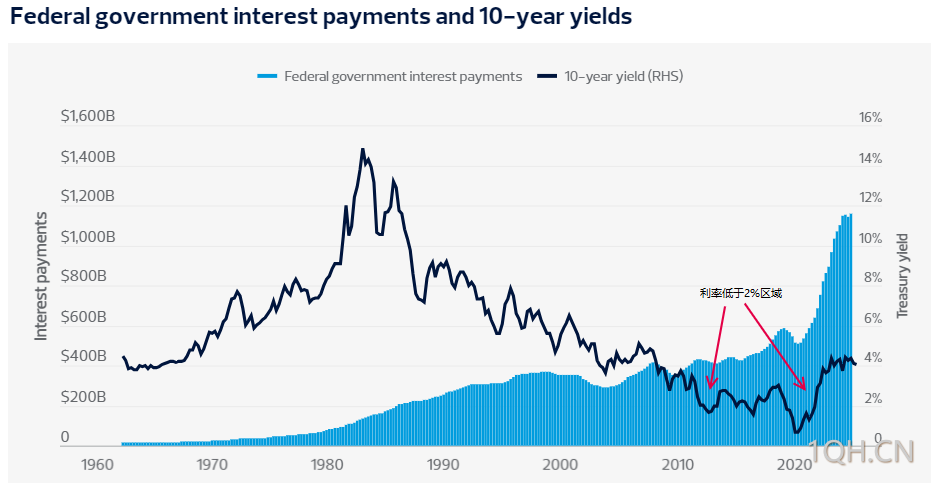

金融危机后,零利率政策催生的“免费资金”幻觉,为各国政府扩大财政支出提供了借口。

但将债务可持续性单纯归因于利率水平,无疑是一种片面的认知。

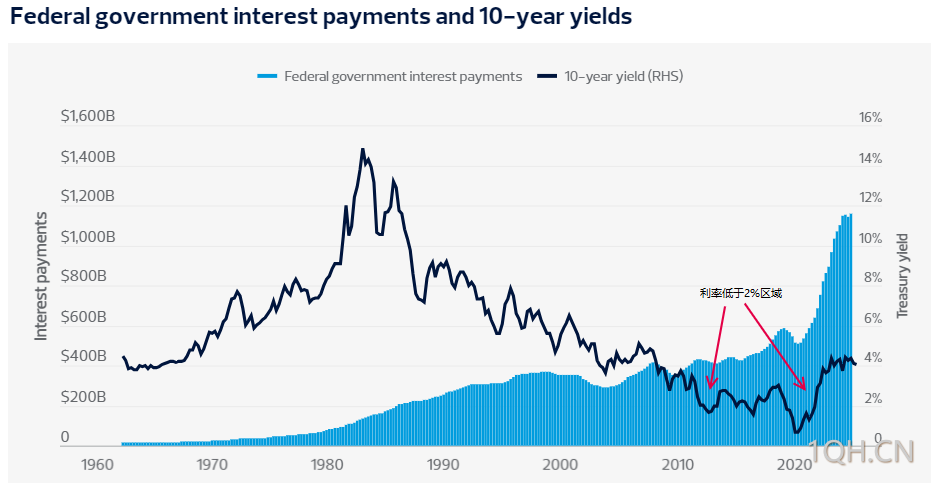

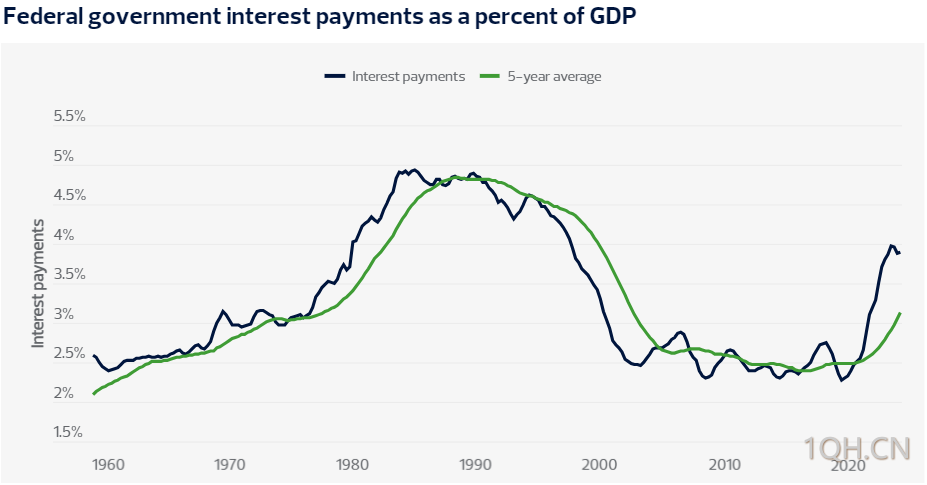

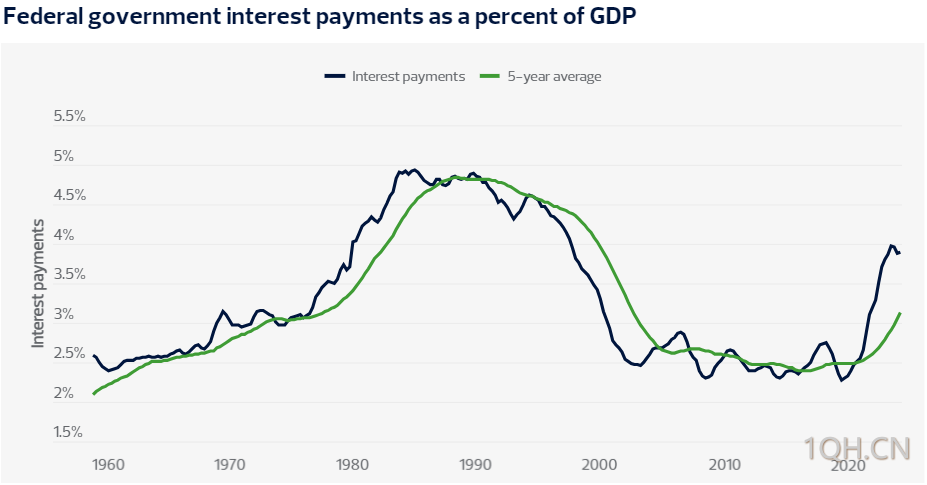

上世纪80年代后,美国长期利率总体下行,赤字支出却日益常态化,即便利率跌破2%,债务利息支出仍在持续攀升。

过去两年,10年期美债收益率稳定在4%-5%区间,美国政府的利息支出规模也随之大幅跳升。

这一切都在提醒市场,美国债务问题绝非短期扰动,而是悬在全球金融市场头顶的达摩克利斯之剑,其最终落刃的时刻,将深刻改写全球金融格局。

(美国政府利息支出趋势图)

(美国政府利息支出占GDP比重趋势图)

美国政府债务高企且不可持续,日均举债 70 亿美元、本财年赤字近 2 万亿美元,两党无作为加剧风险。

美元储备货币地位虽提供支撑,但债务扩张推高融资成本、抑制经济,金融市场已发出预警。

非银机构高杠杆交易放大金融脆弱性,叠加高通胀高利率常态,美国债务问题已成全球金融市场重大隐患。

哪怕作为全球第一大经济体,最终都面临债务问题。

这也提醒了交易者,放眼全世界各国或多或少有政府债务恶化的风险,如果全球经济复苏进程受阻,高额政府负债很容易引主权债务的信仰坍塌,导致融资成本大幅上升,严重抑制投资与实体经济。

令人忧心的是,美国政坛两党在扭转基础财政赤字走向的问题上,始终缺乏达成共识并采取行动的意愿。

当然,美元的全球储备货币地位,给了美国“寅吃卯粮”的底气——依托以自身为核心的全球货币与债券市场体系,美国得以长期维持远超自身财力的支出规模。

但这种模式并非没有代价,美国债务的持续扩张,正在深刻影响全球市场的资金价格走势,其直接后果就是推高美国居民家庭和企业的融资成本,进而对经济活力形成压制。

市场警钟已响:利率与非银机构的双重风险

政界对债务高企的风险视若无睹,金融市场却早已敲响警钟。

当前美国国债的期限风险溢价持续抬升,即便美联储开启降息周期,长期利率依旧逆势走高,这正是市场对美国债务可持续性投出的不信任票。

回溯过去15年,美国政府债务规模的膨胀速度令人咋舌,而两党在债务问题上的不作为,更是让这一风险不断累积。

叠加后疫情时代全球经济的结构性转变,高通胀与高利率逐渐成为常态,债务问题的潜在破坏力也随之水涨船高。

国际清算银行总经理在近期演讲中特别强调,与政府债务扩张相伴而生的,是非银行金融中介机构的快速崛起,以及短期高杠杆交易头寸的泛滥。

这类机构游离于严格的监管体系之外,其潜藏的风险不言而喻。

2007-2009年的金融危机早已证明,非银机构的无序扩张会给经济体带来致命冲击。

而危机后各国为挽救经济推出的货币与财政刺激政策,又进一步扭曲了市场融资机制,加剧了公共债务负担,形成了难以打破的恶性循环。

从本质上看,政府债务的失控增长会产生“挤出效应”,挤占本可流向私人部门的投资资金,最终拖累经济体的潜在增长水平。

赤字模式的根源:顺周期政策与历史镜鉴

事实上,美国政府债务占经济体量的比重,自上世纪80年代起就踏上了持续攀升的道路。

所谓无资金来源支撑的财政支出,就是政府承诺的支出无法通过税收收入覆盖,只能依靠增发国债来填补缺口。

不可否认,在疫情这类突发冲击下,这类支出能有效防止经济滑向深度衰退,但在经济上行周期,这种顺周期的扩张性财政政策无异于火上浇油,不仅会加剧通胀压力,还会进一步推高利率水平。

尽管有观点宣称经济增长能自动化解赤字,但回顾上世纪80年代以来的历史,这种论调从未得到过现实的验证。

真正值得所有市场参与者深思的是,美国这种靠举债度日的模式,究竟还能维系多久?

(美国历史债务水平变迁走势图)

金融体系的异变:非银机构主导的投机新局

从当前市场表现看,美国债券市场似乎仍具韧性,贸易伙伴为换取地缘政治安全保障和美国市场的准入资格,仍愿意为美国债务买单。

但不容忽视的是,全球金融体系的运行逻辑已因美国债务激增而悄然改变。

如今,监管薄弱的非银机构正将美国国债视为短期投机的工具,市场投机的焦点也从以往的私人部门债务,转向了不断膨胀的公共债务。

据国际货币基金组织统计,全球半数以上的金融资产目前由不受银行监管体系约束的机构持有,这些涵盖投资基金、对冲基金、保险公司在内的非银主体,正凭借高杠杆策略在主权债券市场中逐利。

表面上看,非银机构的参与拓宽了融资渠道,给政府、企业和居民都提供了更多资金选择,但潜藏的风险却在暗流涌动。

(非银机构资产规模趋势图)

暗潮涌动的风险:期限错配与高杠杆的隐患

国际货币基金组织就明确指出,非银机构的扩张放大了“挤兑”风险——部分货币市场基金采取“借短投长”的操作模式,却向投资者承诺随时赎回的流动性,这种期限错配本身就极具脆弱性。

一旦非银机构爆发流动性危机,政府和央行将不得不出手救助,最终将风险转嫁至整个金融体系。

与此同时,国际清算银行的分析也显示,主权债券交易中低保证金、高杠杆的模式日益盛行,大型对冲基金凭借更强的市场议价能力获得更高杠杆,这无疑加剧了市场的脆弱性。

不受监管的非银机构与高杠杆交易的结合,正在成为威胁金融稳定的重大隐患,亟待各国在国内和国际层面协同加强监管。

基础赤字的核心警示:历史峰值与未来隐忧

基础财政赤字是衡量政府支出是否过度的核心指标,其计算方式为财政收入减去非利息类支出,通常以占GDP的百分比呈现。

美国上一次实现财政盈余还是在1995-2001年,那一轮盈余得益于克林顿政府时期的生产力红利。但此后,金融危机和疫情的接连冲击,让美国基础财政赤字规模急剧扩大。

尽管当前赤字规模较峰值有所回落,但2022-2024年的水平仍高于1983年以来的任何单一年份——而1983年前后,全球经济正深陷双底衰退的泥沼。

一旦金融市场对美国主权债务的投资信心崩塌,利率水平或将出现跳升,债务融资成本的飙升将严重抑制投资和经济增长,这绝非危言耸听。

(美国政府赤字情况,Y轴中大于零部分为政府年度赤字增长)

全球性的赤字偏好:美日债务格局的共性

如今,赤字偏好已成为许多国家的共性问题。以日本为例,其政府债务占GDP比重超过100%的状态已持续近30年,尽管经济增长长期低迷,但凭借在美债融资中的关键地位,日元汇率并未遭遇大规模投机冲击。

国际清算银行指出,各国政治决策机制的固有缺陷,导致赤字偏好长期存在,尤其是在经济下行期,叠加人口老龄化带来的福利支出压力,财政赤字的扩张更是一发不可收拾。

(政府债务占比趋势图)

利率与债务的悖论:低利率幻觉下的利息重压

金融危机后,零利率政策催生的“免费资金”幻觉,为各国政府扩大财政支出提供了借口。

但将债务可持续性单纯归因于利率水平,无疑是一种片面的认知。

上世纪80年代后,美国长期利率总体下行,赤字支出却日益常态化,即便利率跌破2%,债务利息支出仍在持续攀升。

过去两年,10年期美债收益率稳定在4%-5%区间,美国政府的利息支出规模也随之大幅跳升。

这一切都在提醒市场,美国债务问题绝非短期扰动,而是悬在全球金融市场头顶的达摩克利斯之剑,其最终落刃的时刻,将深刻改写全球金融格局。

(美国政府利息支出趋势图)

(美国政府利息支出占GDP比重趋势图)

总结:

美国政府债务高企且不可持续,日均举债 70 亿美元、本财年赤字近 2 万亿美元,两党无作为加剧风险。

美元储备货币地位虽提供支撑,但债务扩张推高融资成本、抑制经济,金融市场已发出预警。

非银机构高杠杆交易放大金融脆弱性,叠加高通胀高利率常态,美国债务问题已成全球金融市场重大隐患。

哪怕作为全球第一大经济体,最终都面临债务问题。

这也提醒了交易者,放眼全世界各国或多或少有政府债务恶化的风险,如果全球经济复苏进程受阻,高额政府负债很容易引主权债务的信仰坍塌,导致融资成本大幅上升,严重抑制投资与实体经济。

[免责声明] 本文仅代表作者本人观点,与期货频道无关。期货频道网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。

逆水观澜

逆流处洞见,顺水中逐浪

发表文章 1137 篇

他的热门文章

沪公网安备 31010702001056号

沪公网安备 31010702001056号