沐涵

2025-12-16 11:21:11

沐涵

2025-12-16 11:21:11

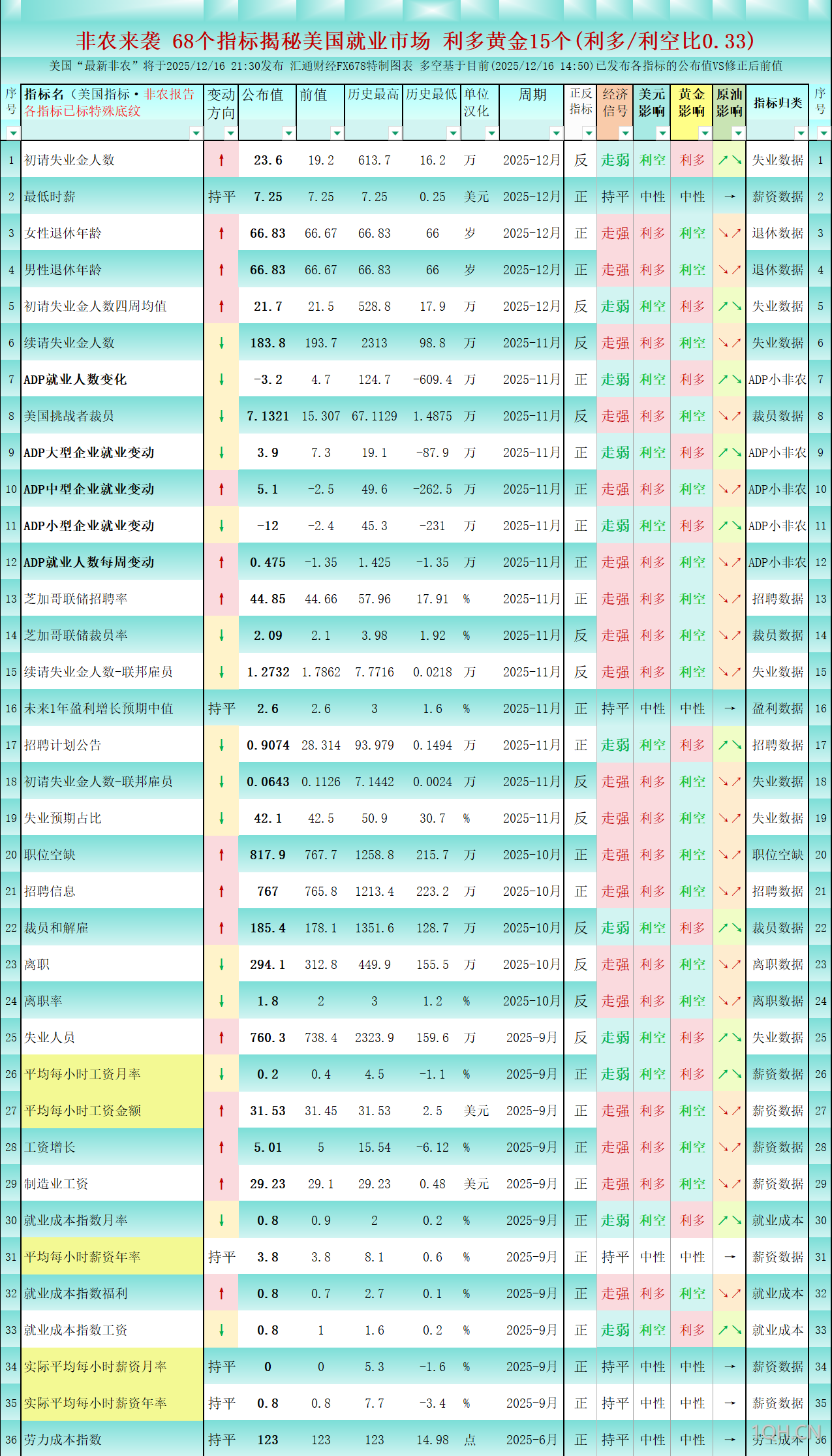

【关键数据密集发布!警惕本周宏观“重置”触发利率重定价】

1、盛宝银行首席投资策略师Charu Chanana指出,市场将本周视为美国宏观叙事的一次短暂“重置”,即将密集公布的就业与通胀数据可能在极短时间内引发利率预期的急剧调整。

2、上周美联储降息后释放的信号显示,其预计2026年仅会再降息一次,而市场当前定价则预期2026年至少将降息两次。Chanana表示,若本周数据表现好坏参半或略逊于预期,“软着陆”的主流叙事虽可能得以维持,但恐怕不足以推动风险资产全面大幅上涨。

3、真正的风险在于出现鹰派意外。她警告称,倘若通胀或就业数据显著强于预期,将推高国债收益率,而**风险资产尤其是长期成长型股票将首当其冲受到冲击。

* 指导仅供参考,不作为交易依据

相关报道

- 【财信期货:农产品板块多数承压 油脂油料表现疲弱】 ⑴今日油脂板块整体下跌。海关数据显示,1至11月累计进口植物油627万吨,同比减少3%;1至10月进口菜油174万吨,同比增加19%;棕榈液油进口194万吨,同比减少16%;豆油进口29万吨,同比增加7%。 ⑵现货市场上,节前植物油品牌商散油采购窗口已接近尾声,现货报价普遍走弱,其中广州地区24度棕榈油现货报价8430元/吨,较昨日下跌100元/吨;豆油现货报价8390元/吨,下跌90元/吨;江苏地区菜籽油现货报价9400元/吨,下跌120元/吨。 ⑶交易逻辑层面,统计局数据显示11月社会零售同比下滑,餐饮、粮油分项同比分别下滑0.6%和3%,叠加当前油脂高库存现状,建议采取逢高卖出策略。 ⑷近日豆粕期货震荡运行,美豆从前期出口乐观预期逐步回归理性,盘面回撤,国内粕价由于进口成本下移和国内压力尚在,中期整体偏空。 ⑸近日由于海关政策收紧,导致部分豆源进口时间推迟到港,国内豆粕盘面价格止跌回稳,短期建议逢高空为主。 ⑹近期盘面下行,农户惜售心理有所动摇,售粮积极性有所提升,但北港库存同比仍然较低,短期补库需求驱动玉米现货偏强的逻辑仍在,建议可以等回撤后,逢低多为主。需持续关注农户的售粮心态变化。 ⑺近期临近冬至腌腊需求旺季,现货偏强运行,叠加北方猪病消息传出,现货价格有所反弹,但长周期供应宽松的格局仍存,建议可以逢高沽空生猪03合约,需关注出栏节奏和冬至压栏旺季需求。 ⑻鸡蛋现货价格近期区间震荡为主,鸡蛋01合约虽为旺季合约,但目前仍然维持高升水状态,估值偏高,建议可以适时空头入场,但需持续关注玉米、豆粕等饲料成本的变动对鸡蛋价格的影响 12-16 20:35

- 【财信期货:能源化工板块承压运行 多数品种维持弱势】 ⑴地缘方面,美国持续介入俄罗斯、乌克兰谈判进程,但效果仍不明显,短期冲突结束的可能性不大;美国准备在委内瑞拉海岸扣押更多油轮,地缘感染继续。 ⑵但近日可以看到,原油价格在20至60日均线之间遭遇压力回落,而全球水陆库存依旧高企,下游成品油表需疲弱、库存超季节性回升,预计原油价格震荡偏弱运行。 ⑶近期地缘局势复杂化,俄乌和谈仍在继续但短期或仍难有结果,美国军事打击委内瑞拉的概率在加大。制裁高硫燃油供给减少预期仍在,但原油价格因下游需求转弱,燃料油预计跟随震荡偏弱运行。 ⑷亏损加剧,浮法玻璃冷修及转产预期加强,但市场担心盘面过早反弹冷修计划推迟或取消,且中游库存庞大,现货和盘面再度下跌。 ⑸总体来看,玻璃需求同比大幅减弱,“低估值弱驱动”明显,预计价格低位震荡偏弱运行。若年底冷修计划逐步落地,下跌空间将有限。 ⑹阿拉善二期点火,应化新产线也将点火,供需端压力再度显现。本周一国内纯碱厂家总库存较上周四涨3.87万吨,涨幅2.59%。 ⑺总体来看,12月大厂检修增多,纯碱在低开工率支撑下可基本达到供需平衡状态,但盘面仍受成本下移、供应恢复预期及产能过剩背景压制,可逢高短空。 ⑻12月15日液碱现货价格涨跌互现,上周本周大幅去库主要是交付前期签订的外发订单引起,阶段性去库后,部分企业开始低价反弹,但在供大于求的格局未变,烧碱仍处于高供给高库存状态。 ⑼短期弱现实延续,且氧化铝价格持续下跌减产预期加强,非铝处于淡季,烧碱价格或依旧低位震荡运行。 ⑽今日太仓现货价格2103,下跌2,内蒙古北线价格1955,环比下跌12.5。近月到货偏多、现实高库存、仓单较多,多头资金心存疑虑,由于伊朗限气导致远月进口缩量风险,维持近弱远强判断,05合约继续下行的空间可能有限。 ⑾短期甲醇市场预计仍将延续稳态,价格波动空间收窄 12-16 20:34

- 【财信期货:有色及新能源板块走势分化 关注宏观数据与供需变化】 ⑴宏观方面,美联储12月议息会议偏鸽且下一任美联储大概率鸽派,导致市场情绪持续乐观。目前市场焦点集中在即将公布的11月非农就业报告,这将决定美国联邦目标利率从当前水平进一步下调多少以及下调速度有多快。 ⑵基本面方面,铜供应端国产和进口货源到货较少,但因临近年末出货情绪明显提高,现货市场供应宽松。策略上我们认为,依旧是逢低做多为宜。 ⑶锌基本面方面,锌精矿加工费继续下行,冶炼厂利润受损生产意愿降低,国内锌锭不断去库,供应端仍有支撑,短期价格偏强。考虑到长期来看,供增需稳之下锌供需平衡有过剩倾向,目前过剩预期的实现还有待矿端向冶炼端的进一步传导,长期锌价上行空间有限。 ⑷长期来看,贵金属价格仍有支撑,策略上逢低做多为宜。考虑到近期价格持续剧烈波动,投资者需谨慎操作,避免追涨杀跌。 ⑸氧化铝受反内卷情绪影响,反弹较为明显。但基本面仍维持供应过剩格局,部分高成本企业已面临亏损压力,但尚未出现大规模减产,且库存方面仍面临累库。 ⑹而2026年国内仍有约900万吨产能有望投产,整体过剩格局难有改善,短期或难有趋势性反转行情,短线可适度参与反弹沽空策略。未来关注生产企业是否出现亏损性减产,谨防供应端的超预期冲击。 ⑺受全球市场风险偏好下降影响,周五夜盘沪铝跟随有色回落。但在海内外宏观整体偏利多,叠加海外供应收紧预期背景下,对沪铝及铸造铝中长期上行判断未改,策略仍以逢低做多为主。后续关注国内需求及库存走势。 ⑻碳酸锂期货今日大幅上行,整体已行至震荡区间上沿,关注短期价格能否突破。 ⑼12月碳酸锂去库大概率延续,预计去库幅度在6000吨左右,对短期价格形成支撑。 ⑽整体来看,在储能需求超预期背景下,需求端仍有支撑,对碳酸锂中长期价格中枢抬升观点不变,策略以逢低做多为主。后续关注该项目复产进度,尼日利亚停矿后续进展及矿石发运情况,碳酸锂产量、库存变化节奏等 12-16 20:33

- 【财信期货:黑色金属市场短期展望分化 关注成本与需求博弈】 ⑴在铁水产量持续收缩的背景下,钢材高库存压力逐步缓解,然而需求预期仍显疲弱,钢材自身上行驱动不足。考虑到原料冬储补库节点临近,短期钢材盘面价格或主要跟随原料波动运行(螺纹05合约或维持在3065至3120区间波动)。 ⑵从资金结构看,螺纹钢与热卷05合约前二十席位多空均呈减仓态势,反映当前市场情绪偏向谨慎。整体来看,钢材供需面驱动相对有限,短期内价格走势或将锚定成本端变化,整体波动空间受限。操作上建议重点关注原料冬储补库的实际推进节奏与兑现强度。 ⑶从现实端看,铁水产量持续回落,港口库存不断累积且处于绝对高位,铁矿价格整体承压。预期方面,钢厂进口矿库存已降至近年偏低水平,随着冬储补库窗口临近,价格底部支撑预期逐步增强。 ⑷短期来看,铁矿05合约或维持在745至775元区间震荡运行。资金结构上,前二十席位多空均增,空单增仓更为明显,持仓变动略偏空。整体而言,铁矿市场现实压力与预期支撑相互交织,短期缺乏明确单向驱动,震荡格局或延续。后续需重点跟踪钢厂补库节奏与港口库存去化情况。 ⑸蒙煤通关量维持高位,而国内产地煤矿在完成年度任务后,检修与减产范围持续扩大,供应端整体呈现收缩态势。需求方面,市场情绪整体一般,部分焦企采购有所回升(部分煤矿已开始提涨)。在此供需格局下,盘面价格或已逐步夯实阶段性底部。 ⑹资金层面,焦煤主力05合约前二十席位呈现多空双增,其中多头增仓更为显著,持仓结构偏向乐观。整体来看,市场在供应收紧与冬储需求释放预期的共同作用下,底部支撑渐显。操作上建议密切关注现货价格企稳及涨价扩散情况,可酌情把握低位短多机会。 ⑺产地环保限产影响持续,区域供应再度收紧。需求方面,受铁水产量持续下滑影响,钢厂对焦炭的刚需表现疲弱,焦企厂内库存逐步累积,现货第三轮提降预计于本周落地。 ⑻从估值角度看,当前焦炭01合约价格已隐含约五轮提降预期(对标干熄焦),而现货市场普遍预期仅三轮左右,盘面价格对现货的悲观预期已反映得较为充分,估值进入偏低区间 12-16 20:30

- 【策略轮动,美银调查揭示全球资金正在撤离这些资产】 ⑴ 根据美国银行12月发布的全球基金经理调查,投资者在当月减持了欧元资产。 ⑵ 同期被减持的资产类别还包括债券和医疗保健类股票。 ⑶ 资金的流向集中于增持原材料、科技股以及美国股票。 ⑷ 调查显示,有净13%的投资者认为欧元汇率被低估,这一比例与11月的调查结果持平。 ⑸ 资产配置的调整反映出投资者在乐观的整体情绪下,正进行具体的行业与区域轮动,偏好增长与通胀主题,并对欧洲资产保持谨慎。 12-16 20:29

- 【布伦特原油技术面】 从日线K线图看,价格自前高65.27美元回落后,先在62.50美元至63.50美元一带反复拉锯,随后失守61.51美元这一前期低点,空头顺势把行情推进到60美元下方。最近数根阴线呈现“高点下移、低点下移”的下降趋势特征,趋势线压力明显;与此同时,59.41美元的下影触及后,当前回到59.63美元,说明60美元整数关口附近存在一定承接,但目前更像技术性喘息而非趋势反转。 动量指标上,MACD显示DIFF为-0.79、DEA为-0.52、MACD柱为-0.54,三者均处于零轴下方且柱体偏弱,意味着下跌动能仍在主导;RSI为34.14,接近超卖阈值但尚未极端化,典型含义是短线存在技术性反弹窗口,但反弹更容易在阻力带受阻。结构上可关注三层价格带:第一支撑为59.41美元,若有效跌破,市场容易出现“止损连锁”导致的加速波段;上方第一阻力依次看60美元与61.30美元,若能收复并站稳,才可能把行情拉回到62.50美元的前期密集区。再往上,63.50美元属于此前横盘的中枢位置,往往是空头回补与多头试探的对撞点;更远端的关键阻力在64美元与64.80美元一线,若反弹能触及该区域但无法站稳,容易演变为“支撑转阻力”的二次下行。顶部的65.27美元则是本轮下行的起点参考,只有重新夺回该区间,日线结构才可能从下降趋势转向更高级别的盘整市场 12-16 20:28

- 现货黄金刚刚突破4290.00美元/盎司关口,最新报4290.02美元/盎司,日内跌0.35%; COMEX黄金期货主力最新报4318.20美元/盎司,日内跌0.39%; 12-16 20:18

- 【AI狂热下的代价,甲骨文千亿债务融资引发信用警报】 ⑴ 甲骨文激进的AI资本支出计划使其债券成为市场焦点,投资者正以此审视人工智能热潮背后可能出现的裂痕。 ⑵ 摩根大通信用分析师指出,该公司债券面临的压力预计将在2026年持续存在。 ⑶ 上周,甲骨文股价创下近11个月来最大单周跌幅,其信用风险指标也同步攀升至16年新高。 ⑷ 触发市场担忧的直接原因是公司最新财报:收入未达市场预期,同时将年度资本支出目标大幅上调150亿美元,并将其未来租赁承诺翻倍以上。 ⑸ 公司联席CEO表示致力于维持投资级债务评级,并称实际借款规模可能低于分析师预测的逾1000亿美元。 ⑹ 但分析师指出,对投资者而言,真正的挑战在于管理层计划继续几乎完全依赖债务为巨额投资融资。 ⑺ 在投资的具体回报时间表和上限均不明朗的背景下,这种高度依赖债务的融资策略令市场感到沮丧与担忧。 12-16 20:17

- 【德国制造业拖累,欧元区经济复苏的“阿喀琉斯之踵”】 ⑴ 德国商业银行分析师指出,12月欧元区PMI数据中,德国制造业的表现尤其令人失望,其景气指数进一步远离50的荣枯线。 ⑵ 数据显示,德国制造业PMI从11月的48.2降至12月的47.7,而同期法国制造业PMI则从47.8升至50.6的40个月高位,形成鲜明对比。 ⑶ 分析师认为,对德国而言,关键利率下降带来的刺激效应,显然不足以抵消美国关税带来的阻力以及来自中国日益激烈的竞争所带来的逆风。 ⑷ 尽管德国制造业疲软,但12月欧元区整体PMI读数仍指向温和的经济复苏。 ⑸ 德法两国制造业数据的巨大分化,凸显了欧元区内部经济动能的结构性差异,德国作为传统引擎的失速给区域前景蒙上阴影。 12-16 20:10

- 现货铂金刚刚突破1810.00美元/盎司关口,最新报1810.35美元/盎司,日内涨1.90%; Nymex铂金期货主力最新报1843.1美元/盎司,日内涨1.50%; 12-16 20:09

沐涵

巴菲特不是你爷爷,会真心传授你武功秘籍的永远是你亲爷爷,常在市场混,别忘记回归常识。

发表文章 24692 篇

他的热门文章

沪公网安备 31010702001056号

沪公网安备 31010702001056号